Zalo & Hotline: 0971.522.778

Cá nhân cho thuê nhà dưới 200 triệu đồng có phải kê khai thuế từ năm 2026 không?

- 1. Hướng dẫn kê khai thuế đối với cá nhân cho thuê nhà, mặt bằng kinh doanh có doanh thu dưới 200 triệu đồng/năm từ 2026 cụ thể ra sao?

- 2. Thuế đối với cá nhân kinh doanh được quy định thế nào?

- 3. Phân loại hộ kinh doanh theo ngưỡng doanh thu và mức thuế suất của từng sắc thuế tại Quyết định 3389/QĐ-BTC

- 4. Từ 01/01/2026, hộ kinh doanh chính thức áp dụng phương pháp kê khai, tự nộp thuế

Hướng dẫn kê khai thuế đối với cá nhân cho thuê nhà, mặt bằng kinh doanh có doanh thu dưới 200 triệu đồng/năm từ 2026 cụ thể ra sao?

Ngày 22/10/2025, Cục Thuế ban hành Công văn 4613/CT-CS năm 2025 về chính sách thuế.

Theo đó, hướng dẫn kê khai thuế đối với cá nhân cho thuê nhà, mặt bằng kinh doanh có doanh thu dưới 200 triệu đồng/năm từ 2026 cụ thể như sau:

(1) Quản lý thuế đối với hoạt động cho thuê tài sản của cá nhân:

Cá nhân cho thuê tài sản là cá nhân có phát sinh doanh thu từ cho thuê tài sản bao gồm: cho thuê nhà, mặt bằng, cửa hàng, nhà xưởng, kho bãi không bao gồm dịch vụ lưu trú; cho thuê phương tiện vận tải, máy móc thiết bị không kèm theo người điều khiển; cho thuê tài sản khác không kèm theo dịch vụ.

Đối với cá nhân thực hiện kinh doanh dịch vụ lưu trú bao gồm: cung cấp cơ sở lưu trú ngắn hạn cho khách du lịch, khách vãng lai khác; cung cấp cơ sở lưu trú dài hạn không phải là căn hộ cho sinh viên, công nhân và những đối tượng tương tự; cung cấp cơ sở lưu trú cùng dịch vụ ăn uống hoặc các phương tiện giải trí.

Cục Thuế ghi nhận ý kiến để tổng hợp, báo cáo cấp có thẩm quyền trong quá trình nghiên cứu, xây dựng chính sách quản lý thuế đối với hộ kinh doanh, cá nhân kinh doanh theo hướng đơn giản, đồng bộ và minh bạch.

(2) Quản lý thuế đối với cá nhân có doanh thu dưới 100 triệu đồng

Hộ kinh doanh, cá nhân kinh doanh có doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch từ 100 triệu đồng trở xuống (từ ngày 01/01/2026 là 200 triệu đồng trở xuống) thì thuộc đối tượng **không chịu thuế GTGT** và **không phải nộp thuế TNCN** theo quy định pháp luật về thuế GTGT và thuế TNCN.

Hộ kinh doanh, cá nhân kinh doanh có trách nhiệm khai thuế chính xác, trung thực, đầy đủ và nộp hồ sơ thuế đúng hạn; chịu trách nhiệm trước pháp luật về tính chính xác, trung thực, đầy đủ của hồ sơ thuế theo quy định. Việc khai và nộp hồ sơ khai thuế được quy định tại Điều 11 và Điều 13 Thông tư 40/2021/TT-BTC.

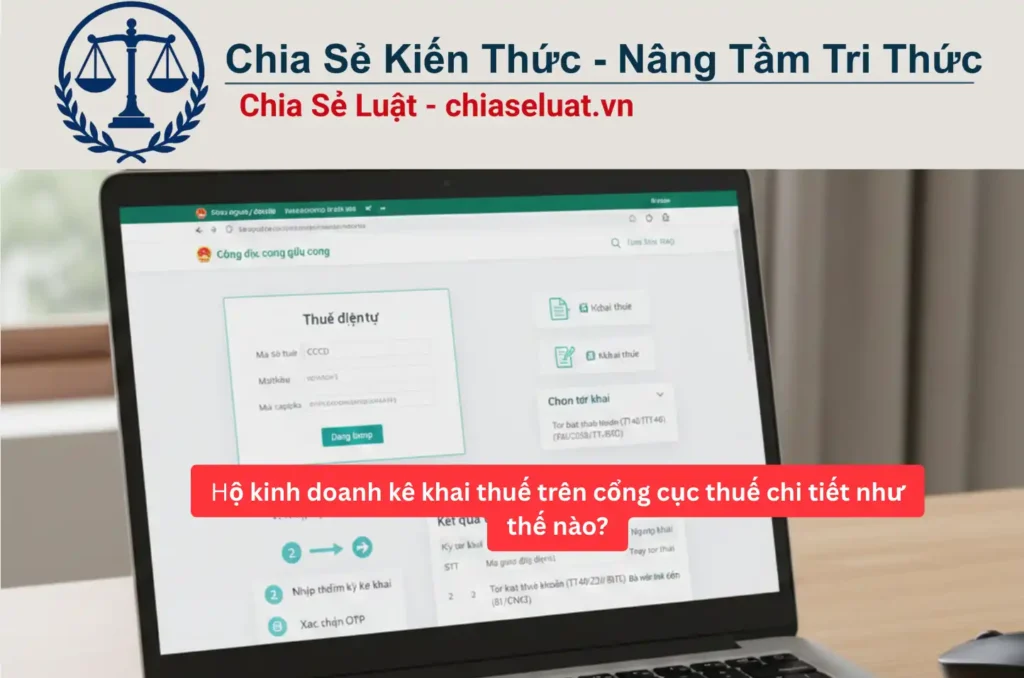

(3) Ứng dụng eTax Mobile và mẫu biểu tờ khai

Hiện nay, trên ứng dụng Thuế điện tử dành cho cá nhân đã hỗ trợ người dùng kê khai tờ khai thuê tài sản với kỳ kê khai theo lần thanh toán và kỳ năm. Tại ứng dụng eTax Mobile đã hỗ trợ hộ kinh doanh, cá nhân kinh doanh kê khai thuế theo Mẫu 01/CNKD Tải về – Tờ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh ban hành kèm theo Thông tư 40/2021/TT-BTC.

Đối với tờ khai thuế đối với hoạt động cho thuê tài sản theo Mẫu 01/TTS – Tờ khai thuế đối với hoạt động cho thuê tài sản ban hành kèm theo Thông tư 40/2021/TT-BTC, Cục Thuế sẽ thực hiện nâng cấp trong thời gian tới.

Đồng thời, Cục Thuế có các hoạt động tuyên truyền, hỗ trợ người nộp thuế như sau:

Hiện nay cơ quan thuế đã đa dạng hóa các kênh tuyên truyền hỗ trợ doanh nghiệp nhỏ, hộ kinh doanh, cá nhân kinh doanh như sau:

- Xây dựng tài liệu hướng dẫn thuế; tư vấn trực tuyến qua mạng xã hội, chatbot, đường dây nóng; triển khai Cổng thông tin thuế hỗ trợ doanh nhân;

- Khuyến khích hộ kinh doanh tham gia chuyển đổi số, sử dụng hóa đơn điện tử khởi tạo từ máy tính tiền như: cung cấp các dịch vụ khai thuế, nộp thuế điện tử miễn phí trên Trang thông tin điện tử của Cục Thuế, trên ứng dụng di động eTax Mobile;

- Tập trung nguồn lực hỗ trợ tối đa hộ kinh doanh trong giai đoạn chuyển đổi từ phương thức khoán sang phương thức kê khai; thành lập tổ công tác hỗ trợ trực tiếp tại cơ sở cho hộ kinh doanh trong quá trình chuyển đổi; xây dựng và triển khai các chương trình hỗ trợ hộ kinh doanh, cá nhân kinh doanh phù hợp theo nhóm ngành nghề, theo quy mô.

Thực hiện Nghị quyết 68-NQ/TW ngày 04/5/2025 của Bộ Chính trị về phát triển kinh tế tư nhân và Nghị quyết 198/2025/QH15 ngày 17/5/2025 của Quốc hội về một số cơ chế, chính sách đặc biệt phát triển kinh tế tư nhân, Bộ Tài chính đang khẩn trương xây dựng, sửa đổi, bổ sung các văn bản quy định pháp luật như:

- Xây dựng Nghị định hướng dẫn Nghị quyết 198/2025/QH15, trong đó có giải pháp hỗ trợ hộ kinh doanh;

- Xây dựng Luật Quản lý thuế (sửa đổi) và Luật Thuế thu nhập cá nhân (sửa đổi) để trình Quốc hội xem xét thông qua tại kỳ họp tháng 10/2025, trong đó **bỏ quy định về khoán thuế** đối với hộ kinh doanh, cá nhân kinh doanh, bổ sung quy định về chính sách thuế, phương thức cơ chế **tự khai, nộp thuế áp dụng từ ngày 01/01/2026**.

Bộ Tài chính chỉ đạo cơ quan thuế chủ động đẩy mạnh các hình thức tuyên truyền, hỗ trợ hộ kinh doanh, cá nhân kinh doanh trong năm 2025 và năm 2026 để người nộp thuế làm quen với phương thức kê khai và quản lý thuế mới và để việc thực hiện của hộ kinh doanh, cá nhân kinh doanh được thuận lợi ngay từ ngày **01/01/2026** theo Nghị quyết 68-NQ/TW ngày 04/5/2025 và Nghị quyết 198/2025/QH15 ngày 17/5/2025 nêu trên.

Thuế đối với cá nhân kinh doanh được quy định thế nào?

Theo căn cứ tại Điều 10 Luật Thuế thu nhập cá nhân 2007, được sửa đổi bởi khoản 4 Điều 2 Luật sửa đổi các Luật về thuế 2014 thì thuế đối với cá nhân kinh doanh được quy định như sau:

- Cá nhân kinh doanh nộp thuế thu nhập cá nhân theo tỷ lệ trên doanh thu đối với từng lĩnh vực, ngành nghề sản xuất, kinh doanh.

- Doanh thu là toàn bộ tiền bán hàng, tiền gia công, tiền hoa hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế từ các hoạt động sản xuất, kinh doanh hàng hoá, dịch vụ.

Trường hợp cá nhân kinh doanh không xác định được doanh thu thì cơ quan thuế có thẩm quyền ấn định doanh thu theo quy định của pháp luật về quản lý thuế.

- Thuế suất:

- Phân phối, cung cấp hàng hoá: **0,5%**;

- Dịch vụ, xây dựng không bao thầu nguyên vật liệu: **2%** .

Riêng hoạt động cho thuê tài sản, đại lý bảo hiểm, đại lý xổ số, đại lý bán hàng đa cấp: **5%**;

-

- Sản xuất, vận tải, dịch vụ có gắn với hàng hoá, xây dựng có bao thầu nguyên vật liệu: **1,5%**;

- Hoạt động kinh doanh khác: **1%**.

Phân loại hộ kinh doanh theo ngưỡng doanh thu và mức thuế suất của từng sắc thuế tại Quyết định 3389/QĐ-BTC

Căn cứ theo Quyết định 3389/QĐ-BTC năm 2025, Trên cơ sở hiện trạng về số liệu nêu trên, Cục Thuế đề xuất mô hình quản lý thuế HKD theo ngưỡng doanh thu và mức thuế suất của từng sắc thuế được nêu tại Bảng 2 kèm theo Đề án ban hành kèm theo Quyết định 3389/QĐ-BTC năm 2025.

Cụ thể phân loại hộ kinh doanh theo ngưỡng doanh thu và mức thuế suất của từng sắc thuế như sau:

|

Tiêu chí |

Nhóm 1 Doanh thu $\le$ 200 triệu |

Nhóm 2 200 triệu < DT $\le$ 3 tỷ |

Nhóm 3 Doanh thu > 3 tỷ |

|

Thuế GTGT |

**Không phải nộp** |

– Theo phương pháp trực tiếp theo % doanh thu) Thuế GTGT phải nộp = Doanh thu x Tỷ lệ % – Tự nguyện đăng ký áp dụng pp khấu trừ nếu đủ điều kiện Thuế GTGT phải nộp = Thuế GTGT đầu ra – Thuế GTGT đầu vào được khấu trừ |

– **Bắt buộc áp dụng khấu trừ** Thuế GTGT phải nộp = Thuế GTGT đầu ra – Thuế GTGT đầu vào được khấu trừ |

|

Thuế TNCN |

**Không phải nộp** |

Tính theo tỷ lệ % trên doanh thu theo từng ngành nghề Số thuế TNCN phải nộp = Doanh thu x Tỷ lệ % |

Tính trên thu nhập tính thuế x 17% (Thu nhập tính thuế = Doanh thu – chi phí hợp lý) |

|

Trách nhiệm kê khai doanh thu |

Kê khai 2 lần/năm (đầu/ giữa năm và cuối năm) để xác định nghĩa vụ thuế |

Kê khai theo quý (4 lần/năm) + quyết toán năm |

Kê khai theo tháng (nếu có doanh thu năm trên 50 tỷ) hoặc quý, quyết toán năm |

|

Hóa đơn |

Khuyến khích dùng hóa đơn điện tử có mã (trong giao dịch với người tiêu dùng) |

Bắt buộc dùng HĐĐT khởi tạo từ máy tính tiền nếu DT > 1 tỷ và có hoạt động kinh doanh bán hàng hóa, cung cấp dịch vụ trực tiếp đến người tiêu dùng; |

Bắt buộc dùng hóa đơn điện tử có mã hoặc HĐĐT khởi tạo từ máy tính tiền |

|

Sổ kế toán |

Ghi chép đơn giản (được hỗ trợ phần mềm đơn giản miễn phí) |

Sổ kế toán đơn giản, phần mềm miễn phí |

Bắt buộc theo chế độ kế toán của DN siêu nhỏ hoặc DN vừa |

|

Tài khoản ngân hàng |

Không bắt buộc |

Bắt buộc mở tài khoản riêng phục vụ kinh doanh |

Bắt buộc mở tài khoản riêng phục vụ kinh doanh |

|

Chuyển đổi pp tính thuế |

Không áp dụng |

Nếu DT > 3 tỷ trong 2 năm liên tục $\rightarrow$ áp dụng như nhóm 3 từ năm sau |

Áp dụng như DN. Được khấu trừ thuế GTGT đầu vào từ kỳ đầu tiên |

|

Kinh doanh qua nền tảng TMĐT |

Nếu sàn có chức năng thanh toán: – Sàn khấu trừ, kê khai và nộp thay thuế GTGT, TNCN theo tỷ lệ % trên doanh thu – Nếu DT cuối năm < 200tr, được xử lý hoàn nộp thừa thuế đã nộp thay Nếu sàn không có chức năng thanh toán: – Cá nhân phải tự kê khai, nộp thuế theo từng lần phát sinh, tháng hoặc quý |

Nếu sàn có chức năng thanh toán: – Sàn khấu trừ, kê khai và nộp thay thuế GTGT, TNCN theo tỷ lệ % trên doanh thu – Nếu DT cuối năm < 200tr, được xử lý hoàn nộp thừa thuế đã nộp thay Nếu sàn không có chức năng thanh toán: – Cá nhân phải tự kê khai, nộp thuế theo từng lần phát sinh, tháng hoặc quý |

Nếu sàn có chức năng thanh toán: – Sàn khấu trừ, kê khai và nộp thay thuế GTGT, TNCN theo tỷ lệ % trên doanh thu – Nếu DT cuối năm < 200tr được xử lý hoàn nộp thừa thuế đã nộp thay Nếu sàn không có chức năng thanh toán: – Cá nhân phải tự kê khai, nộp thuế theo từng lần phát sinh, tháng hoặc quý |

|

Hỗ trợ từ cơ quan nhà nước |

– Miễn phí phần mềm kế toán – Hỗ trợ sử dụng hóa đơn điện tử – Tư vấn pháp lý |

– Miễn phí phần mềm kế toán – Hỗ trợ sử dụng hóa đơn điện tử – Tư vấn pháp lý |

– Miễn phí phần mềm kế toán – Hỗ trợ sử dụng hóa đơn điện tử – Tư vấn pháp lý – Khuyến khích chuyển đổi sang doanh nghiệp để hưởng ưu đãi theo Nghị quyết 68 & 198 |

Từ 01/01/2026, hộ kinh doanh chính thức áp dụng phương pháp kê khai, tự nộp thuế

Tại tiểu mục 2.2 Mục 2 Phần I Điều 1 Đề án kèm theo Quyết định 3389/QĐ-BTC năm 2025 Bộ Tài chính xác định rõ mục tiêu như sau:

Mục tiêu cụ thể

– Các văn bản quy phạm pháp luật và các văn bản hướng dẫn thi hành liên quan đến quản lý thuế hộ kinh doanh được bổ sung hoặc ban hành mới theo đúng kế hoạch.

– **Đảm bảo hộ kinh doanh áp dụng phương pháp tự khai, tự nộp thuế từ ngày 01/01/2026.**

– Đơn giản hóa, cắt giảm ít nhất 30% thời gian xử lý thủ tục hành chính, ít nhất 30% chí phí tuân thủ pháp luật và tiếp tục cắt giảm mạnh trong những năm tiếp theo theo đúng tỉnh thần Nghị quyết 68-NQ/TW năm 2025.

…

Như vậy, kể từ **01/01/2026**, hộ kinh doanh sẽ chính thức chuyển đổi từ phương thức thuế khoán sang phương pháp kê khai và **tự nộp thuế**, thay đổi hoàn toàn mô hình quản lý thuế hiện hành.