Zalo & Hotline: 0971.522.778

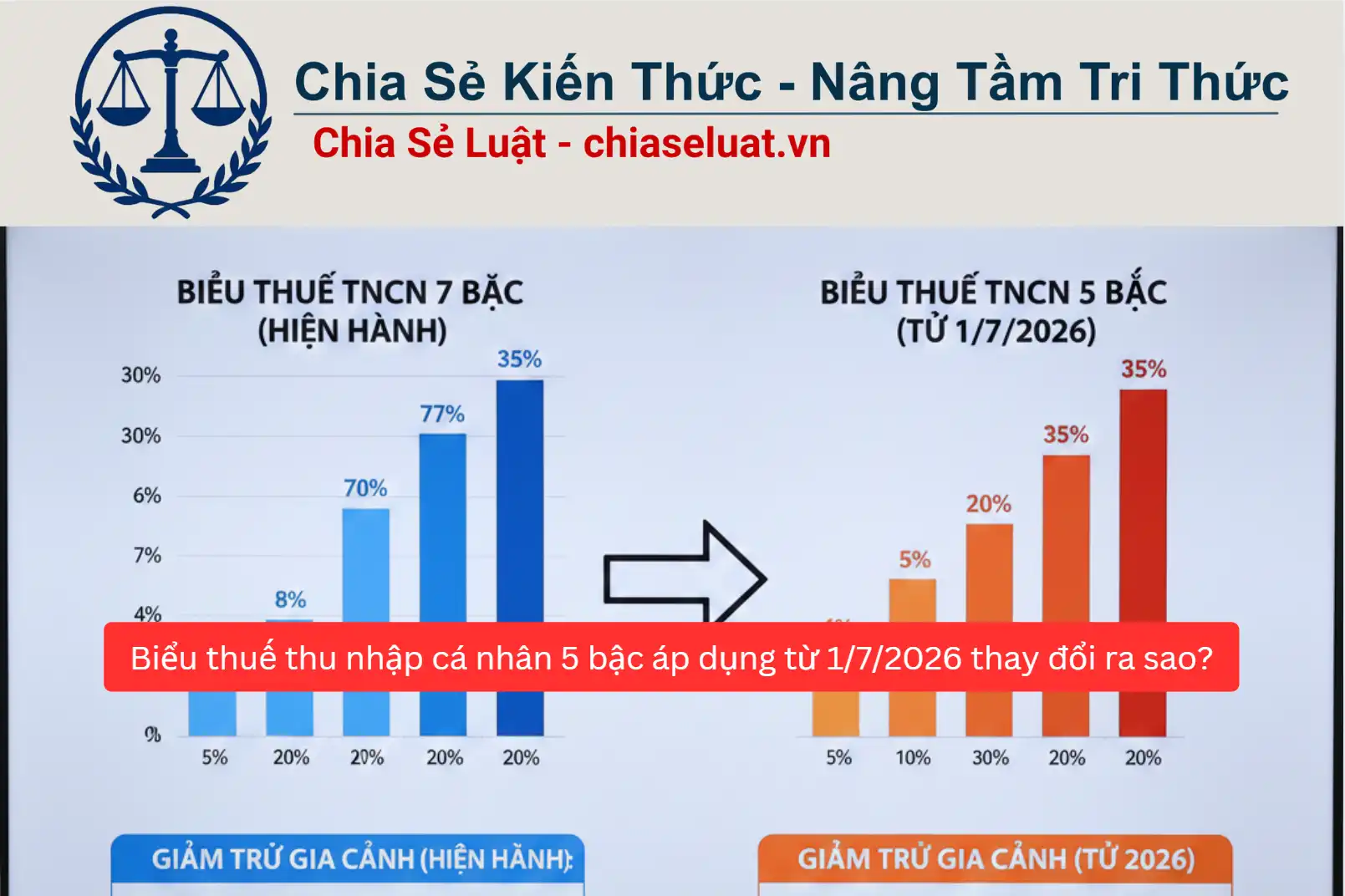

Biểu thuế thu nhập cá nhân 5 bậc áp dụng từ 1/7/2026 thay đổi ra sao?

Từ 1/7/2026, áp dụng biểu thuế thu nhập cá nhân lũy tiến 5 bậc theo Luật Thuế thu nhập cá nhân sửa đổi ra sao?

Từ 1/7/2026, áp dụng biểu thuế thu nhập cá nhân lũy tiến 5 bậc theo Luật Thuế thu nhập cá nhân sửa đổi ra sao?

Từ 1/7/2026, áp dụng biểu thuế thu nhập cá nhân lũy tiến 5 bậc theo Luật Thuế thu nhập cá nhân sửa đổi ra sao?

Ngày 10/12/2025, Quốc hội vừa biểu quyết thông qua Luật Thuế thu nhập cá nhân (sửa đổi) có hiệu lực thi hành kể từ ngày 1/7/2025.

Theo đó, biểu thuế thu nhập cá nhân lũy tiến từng phần giảm từ 7 bậc xuống còn 5 bậc, cụ thể biểu thuế như sau:

| Bậc thuế | Phần thu nhập tính thuế/năm (triệu đồng) | Phần thu nhập tính thuế/tháng (triệu đồng) | Thuế suất (%) |

|

1 |

Đến 120 |

Đến 10 |

5 |

|

2 |

Trên 120 đến 360 |

Trên 10 đến 30 |

10 |

|

3 |

Trên 360 đến 720 |

Trên 30 đến 60 |

20 |

|

4 |

Trên 720 đến 1.200 |

Trên 60 đến 100 |

30 |

|

5 |

Trên 1.200 |

Trên 100 |

35 |

Như vậy, biểu thuế lũy tiến được rút gọn xuống còn 5 bậc thay thế biểu thuế lũy tiến 7 bậc được quy định tại Thông tư 111/2013/TT-BTC với mức thuế tối thiểu 5% tương ứng với thu nhập tính thuế trong tháng là 10 triệu đồng (sau khi giảm trừ gia cảnh, chi phí tính thuế khác) và mức thuế suất tối đa là 35%, với thu nhập tính thuế trên 100 triệu.

Lưu ý: Biểu thuế thu nhập cá nhân lũy tiến 7 bậc theo quy định tại Phụ lục I ban hành kèm theo Thông tư 111/2013/TT-BTC vẫn còn hiệu lực áp dụng đến ngày 30/6/2026, cụ thể biểu thuế như sau:

Mức giảm trừ gia cảnh người phụ thuộc hiện nay là 4,4 triệu đồng/tháng hay 6,2 triệu đồng/tháng?

Căn cứ theo Điều 1 Nghị quyết 954/2020/UBTVQH14 quy định mức giảm trừ gia cảnh của thuế thu nhập cá nhân hiện nay như sau:

Mức giảm trừ đối với đối tượng nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm);

Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Tuy nhiên, căn cứ vào Điều 1 Nghị quyết 110/2025/UBTVQH15 quy định về điều chỉnh mức giảm trừ gia cảnh của thuế thu nhập cá nhân như sau:

Mức giảm trừ đối với đối tượng nộp thuế là 15,5 triệu đồng/tháng (186 triệu đồng/năm);

Mức giảm trừ đối với mỗi người phụ thuộc là 6,2 triệu đồng/tháng.

Đồng thời, tại Điều 2 Nghị quyết 110/2025/UBTVQH15 quy định như sau:

Nghị quyết này có hiệu lực thi hành từ ngày 01 tháng 01 năm 2026 và áp dụng từ kỳ tính thuế năm 2026.

Nghị quyết số 954/2020/UBTVQH14 ngày 02 tháng 6 năm 2020 của ủy ban Thường vụ Quốc hội về điều chỉnh mức giảm trừ gia cảnh của thuế thu nhập cá nhân hết hiệu lực kể từ ngày Nghị quyết này có hiệu lực thi hành.

Như vậy, mức giảm trừ gia cảnh người phụ thuộc hiện nay là 4,4 triệu đồng/tháng. Mức giảm trừ gia cảnh người phụ thuộc là 6,2 triệu đồng/tháng sẽ áp dụng từ kỳ tính thuế năm 2026.

Quản lý rủi ro trong quản lý thuế được quy định như thế nào?

Căn cứ theo Điều 9 Luật Quản lý thuế 2019 quy định về quản lý rủi ro trong quản lý thuế như sau:

(1) Cơ quan thuế áp dụng quản lý rủi ro trong đăng ký thuế, khai thuế, nộp thuế, nợ thuế, cưỡng chế thi hành quyết định hành chính về quản lý thuế, hoàn thuế, kiểm tra thuế, thanh tra thuế, quản lý và sử dụng hóa đơn, chứng từ và các nghiệp vụ khác trong quản lý thuế.

(2) Cơ quan hải quan áp dụng quản lý rủi ro trong khai thuế, hoàn thuế, không thu thuế, kiểm tra thuế, thanh tra thuế và các nghiệp vụ khác trong quản lý thuế.

(3) Áp dụng cơ chế quản lý rủi ro trong quản lý thuế gồm nghiệp vụ thu thập, xử lý thông tin, dữ liệu liên quan đến người nộp thuế; xây dựng tiêu chí quản lý thuế; đánh giá việc tuân thủ pháp luật của người nộp thuế; phân loại mức độ rủi ro trong quản lý thuế và tổ chức thực hiện các biện pháp quản lý thuế phù hợp.

(4) Đánh giá việc tuân thủ pháp luật của người nộp thuế và phân loại mức độ rủi ro trong quản lý thuế được quy định như sau:

- Đánh giá mức độ tuân thủ pháp luật của người nộp thuế được thực hiện dựa trên hệ thống các tiêu chí, thông tin về lịch sử quá trình hoạt động của người nộp thuế, quá trình tuân thủ pháp luật và mối quan hệ hợp tác với cơ quan quản lý thuế trong việc thực hiện pháp luật về thuế và mức độ vi phạm pháp luật về thuế;

- Phân loại mức độ rủi ro trong quản lý thuế được thực hiện dựa trên mức độ tuân thủ pháp luật của người nộp thuế. Trong quá trình phân loại mức độ rủi ro, cơ quan quản lý thuế xem xét các nội dung có liên quan, gồm thông tin về dấu hiệu rủi ro; dấu hiệu, hành vi vi phạm trong quản lý thuế; thông tin về kết quả hoạt động nghiệp vụ của cơ quan quản lý thuế, cơ quan khác có liên quan theo quy định của Luật Quản lý thuế 2019;

- Cơ quan quản lý thuế sử dụng kết quả đánh giá việc tuân thủ pháp luật của người nộp thuế và kết quả phân loại mức độ rủi ro trong quản lý thuế để áp dụng các biện pháp quản lý thuế phù hợp.

(5) Cơ quan quản lý thuế ứng dụng hệ thống công nghệ thông tin để tự động tích hợp, xử lý dữ liệu phục vụ việc áp dụng quản lý rủi ro trong quản lý thuế.

(6) Bộ trưởng Bộ Tài chính quy định tiêu chí đánh giá việc tuân thủ pháp luật của người nộp thuế, phân loại mức độ rủi ro và việc áp dụng quản lý rủi ro trong quản lý thuế.